個人事業主になると日頃の経理や確定申告が必要になります。

そのときにあると便利なのが会計ソフト。

経理業務が効率化できるだけでなく、青色申告によって節税効果も見込めるのでお得です。

個人の自営業者のなかには会計ソフトを使わず、手書きやエクセルで帳簿を付けている人もいますが、それはそれでOKです。

もちろん会計ソフトが必要な人、使わなくてもいい人はいるので、あなたにとって必要かどうかを判断してみてください。

もし必要だという人には個人事業主におすすめの会計ソフトを3つ紹介します。それぞれの料金や機能等を比較していますので参考にしてください。

会計ソフトが必要な個人事業主とは?

まず会計ソフトが必要な個人事業主とは、いったいどんな人なのか?

以下に一つでも当てはまる人は会計ソフトを買ったほうがいいです。

青色申告で節税したい人

青色申告とは、所得から65万円を差し引くことができるものです。

経費として65万円計上できるので節税効果が見込めます。

青色申告には2種類あって、簡易簿記だと10万円控除、複式簿記だと65万円控除になります。

当然、複式簿記のほうがお得なのでおすすめですが、記帳が複雑になるので、簡単にできる会計ソフトがおすすめです。

確定申告や経理に時間をかけたくない人

個人事業主になると本業以外にも経理や事務なども自分でやらなければなりません。

よく確定申告時期に焦って申告する人を見かけますが、日々の経理処理や確定申告時期にバタバタしたくない人は、会計ソフトを使っておいたほうがいいです。

経理に関する業務を効率化して、なるべく本業に時間を使ったほうがいいので。

帳簿付ける時間は1円にもなりませんからね。

見積もりや請求書を出す業務がある

飲食店などBtoC(企業⇒消費者)の事業であれば必要ないかもしれませんが、BtoB(企業⇒企業)だと先方に書類を提出する機会が多いです。

例えば、見積もり、納品書、請求書、領収書など。

これらをエクセルで作っている人もいますが、会計ソフトでやったほうが圧倒的に効率的だし管理も楽です。

例えば、A社に見積もりを出して受注、納品して請求書をだす。入金を確認して領収書を出す。みたいな流れが会計ソフト内で簡単にできます。

顧客別に売り上げレポートをだしたりもできますしね。

なので、そういった書類を出す業務がある人、BtoBの事業をやる個人事業主は会計ソフトを使ったほうがいいです。

会計ソフトが不要な個人事業主とは?

では逆に会計ソフトが不要な個人事業主とは?

上の項目が不要な人になります。

節税しなくていい人

青色申告でなく白色申告でいい人。

事業規模が大きくないし、青色申告して節税するほどでもないって人は白色申告(簡単な几帳)で、簡単にエクセルに記帳すればいいでしょう。

こんな感じで簡単に済ませたいという個人事業主には会計ソフトは不要です。

1月10日に電気代10,000円を現金で支払った場合

1月10日 支出 電気代 10,000円

2月10日に10,000円売り上げて現金でもらった場合

2月10日 収入 商品売上 10,000円

白色申告でいいなら、こんな感じでエクセルに記帳すればOK。

BtoCで書類提出が不要な人

会計ソフトは会計だけでなく、見積もり~領収書の発行もできます。

また登録している顧客や商品の売り上げ分析までできちゃいます。

そういった業務が不要な個人事業主には、会計ソフトは不要でしょう。

個人事業主になって売り上げを伸ばしていきたいのなら、節税効果のか高い青色申告はしておいたほうがいいし、経理をする時間を削減するためにも会計ソフトは導入しておいたほうがいいです。

もちろん会計ソフトも経費になるし、980円/月くらいから使えるのでそんなに負担は大きくありませんからね。

個人事業主の会計ソフトは青色申告ができるものがおすすめ

上記ので少し触れましたが、個人事業主として事業所得がある人が確定申告をする場合、青色申告と白色申告の2種類があります。

で、個人事業主には節税対策として青色申告をおすすめするので、会計ソフトは青色申告に対応したものを選びましょう。

その他、白色申告にはないメリットについて詳しく紹介します。

青色申告と白色申告の違い

青色申告は複式簿記で帳簿をつけることが義務付けられているため、白色申告と比べて手間がかかります。

しかし青色申告には手間がかかる分、白色申告にはない以下の特徴があります。

65万円の特別控除、10万円控除が受けられる

65万円の特別控除とは、売り上げから65万円を経費として差し引くことができるものです。

例えば、売り上げが300万円で経費が100万円だったら利益は200万円になり、この200万円に対して税金がかかってきます。

ここで65万円の控除を受けた場合、税金がかかる対象が利益の200万円からさらに65万円を引いた135万円になります。実際の利益は200万円だけど、税金は135万円にかかる分だけでOKというわけです。

個人事業主にとって65万円分も経費として差し引けるのは大きなメリットといえます。

ちなみに、取引の記録が簡易簿記による場合には10万円の特別控除もありますが、どうせ会計ソフトで記帳するなら少しの手間が増えても10万円よりも65万円を控除したほうがいいのでそちらをおすすめします。

赤字を3年間繰り越すことができる

個人事業主になって初年度から売り上げが見込めるならいいですが、事業が軌道に乗るまで時間がかかることも多いはず。

例えば、白色申告で1年目が100万円の赤字、2年目も100万円の赤字、3年目が200万円の黒字だった場合、翌年の確定申告は黒字の200万円に対して税金を支払わなければなりません。

ですが、青色申告であれば赤字を3年間繰り越すことができるので、1年目に100万円の赤字、2年目に100万円の赤字、3年目に200万円の黒字の場合、過去2年間の赤字を繰り越して、翌年の確定申告は200万円-赤字の200万円で事業所得0円で申告できます。

家族を雇った場合、給与が全額必要経費になる

個人事業主で家族を社員として雇い、給料を支払う場合は全額経費にできます。

つまり売り上げから支払った給与を引けるので、最終的に支払う税金を減らせるというわけですね。

30万円未満の減価償却資産は一括経費にできる

白色申告の場合、一括で減価償却できるのは10万円以下の資産に限られています。

例えば、30万円の調理器具を購入した場合、5年でその物の価値がなくなるとして、30万円÷5年で毎年6万円づつしか経費計上できません。

ですが、青色申告であれば30万円未満まで経費として一括で売り上げから引けるので、その年に支払う税金を減らすことができます。

自宅をオフィスにすると家賃や電気代の一部を経費にできる

エンジニアやWebデザイナー、ライターなど自宅で仕事をする個人事業主の場合、家の家賃や電気代も経費として計上できます。

もちろん自宅は仕事以外のプライベート空間としても利用するので、すべてを経費計上はできませんが、作業スペースが部屋の何割だから経費は何割みたいな感じで引くことができます。

まとめると、青色申告は経費として計上できるものが多くなるため、白色申告よりも支払う税金を減らせるメリットがあります。

ですので、個人事業主には白色ではなく青色申告できる会計ソフトをおすすめします。

無料で使える会計ソフトはおすすめしません

会計ソフトには無料で使えるものもありますが、個人的にはおすすめしません。

なぜなら制限があったり、いつサービスが終了するかわからないからです。

売り上げがそこまで多くないから確定申告はざっくりでいいみたいな人がいますが、もし今後売り上げが伸びたり税務署から突っ込まれたときにしっかりと記帳していなかったら事業主として信用を失います。

また申告漏れなどで後から税金を支払うことにもなりかねません。

やはりしっかりと事業を伸ばしていく気があるのなら、会計ソフトはケチらずサポートや機能がしっかりしたものを選ぶべきだと思います。

個人事業主になったばかりだと売り上げの見込みが立たないので、なるべく経費を抑えたい気持ちもわかります。

ですが、お金をかけるところはしっかりかけて事業を伸ばしていきましょう。

会計ソフトにはインストール型とクラウド型がある

個人事業主の会計ソフトは青色申告ができるもの、かつ有料がおすすめと説明しましたが、さらに細かくいうとインストール型とクラウド型の2種類があります。

インストール型は、会計ソフトをパソコンにインストールして使用する買い切りタイプ。インターネットにつながっていなくてもOK。

クラウド型は、インターネット接続したパソコンから会計ソフトを利用する。毎月課金タイプ。

それぞれにメリットデメリットがあるので機能等を比較した表をご覧ください。

| 比較項目 | インストール型 | クラウド型 |

| 支払い | ソフト買い切り | 毎月課金 |

| 対応OS | Windows対応のみが多い | WindowsもMacも対応 |

| 使用できるデバイス | ソフトをインストールしたPCのみ | インターネットに接続したPC、スマホ、タブレットであればOK |

| データの保存先 | インストールしたパソコン | クラウド(サービス会社が厳重に管理) |

| 税制変更の対応など | 買いなおす必要がある | 何もしなくてOK |

| メリット | ネットにつながっていなくても使える | PCが故障してもデータはクラウドなので安心 |

| デメリット | パソコンが壊れたらデータがなくなる | ネットにつながっていないと使えない |

会計ソフトはインストール型とクラウド型どちらがおすすめ?

特徴を見ていただくとわかりますが、それぞれにメリットとデメリットがあります。

ですが、個人的にはクラウド型をおすすめします。

まずインストール型はそのパソコンでしか使えず、きちんとデータのバックアップを取っておかないと故障した場合、すべて入力しなおさなければならないデメリットがあるからです。

また消費税増税など税制が変わったらソフトを買いなおさないと対応できないので、ソフトのバージョンアップなどある程度パソコンの知識が必要となります。

いっぽうクラウド型は毎月課金ではありますが、ソフトは常に税制対応した最新のものを使えますし、パソコンが故障してもデータはそのサービス会社のサーバーにあるので心配はいりません。

またネットにつながってさえいればどのデバイス(PC、タブレット、スマホ)でも使えるのもメリットですね。

もし税理士さんにお願いする場合も、事務所に来てもらったりパソコンを持っていく必要がなく、税理士さんのパソコンからクラウド会計にログインしてもらえれば作業できます。

それとネット接続という点でネットバンキング対応の口座やクレジットカードと連携できるため、入出金を自動で行えるので作業の手間を大幅に減らすことができるのもメリットですね。

個人事業主におすすめのクラウド会計ソフト

というわけで、青色申告ができるクラウド会計ソフトのおすすめを紹介します。

おすすめNo.1:freee

個人事業主のおすすめのクラウド会計ソフト第1位はfreee(フリー)です。わたしもこれを使っています。

freeeの特徴はなんといっても会計の知識がなくても入力しやすいということ。

商業高校で簿記をやっていたり経理の経験がある人なら迷うことないかもしれませんが、素人からしたら勘定科目や税区分とかわからないことがたくさん出ててくると拒否反応を起こすんですよね。

でもfreeeは初心者でもわかりやすいように説明もついているし、勘定科目の自動提案はしてくれるので内容に間違いがないか確認したら「登録」ボタンを押すだけで仕訳ができます。

またネットバンキングに対応した銀行口座やクレジットカードを登録すると、自動で残高や入出金などを取得してくれるので手入力の手間が省けます。

ちなみにペイパルを使っている人は連携もできるので安心。

そして何より面倒な確定申告は、e-taxとも連携しており、質問に答えるだけで提出できる状態になるのでほんと楽です。質問形式で申告書を作成できるのは、日本ではfreeeだけ。

確定申告用でとっておいたレシートや領収書もスマホアプリで写真を撮れるだけで、AIが解析して自動で経費など入力してくれます。これかなり便利です。

あと見積書や納品書、請求書の作成も簡単にできるので、そういったものを提出をする個人事業主にはおすすめですね。

またITやWeb系のフリーランスはもちろん、電子マネーやPOSレジと連携もできるため、飲食店や雑貨など店舗経営をされている個人事業主にもおすすめです。

30日間は無料で使えるため、まずは使い勝手を試してみてください。

\ 無料で30日間お試し /

確定申告も質問に答えるだけで完了

こちらで各プランの比較レビューもしています。

おすすめNo.2:マネーフォワードクラウド会計

freeeと並んでよく目にするのがマネーフォワードクラウド会計です。

こちらも有名な会計ソフトですね。freeeとの大きな違いは簿記の知識をベースとしたソフトになっていること。

なので、経理や簿記の知識がある程度ある人ならマネーフォワードクラウドのほうが操作しやすいでしょう。

こちらも電子マネーやPOSレジと連携もできるため、飲食店や雑貨など店舗経営をされている個人事業主にもおすすめです。

個人事業主で税理士さんにお願いする人は少ないかもしれませんが、マネーフォワードクラウドは全国の士業事務所と提携しているので、確定申告や経理を外注している人はお願いしやすいという点もメリットです。

また給与や社会保険、勤怠、マイナンバーなど他にはない機能がそろっています。こういった機能も使いたい人にはおすすめです。

\ 無料でお試し /

使える機能が豊富

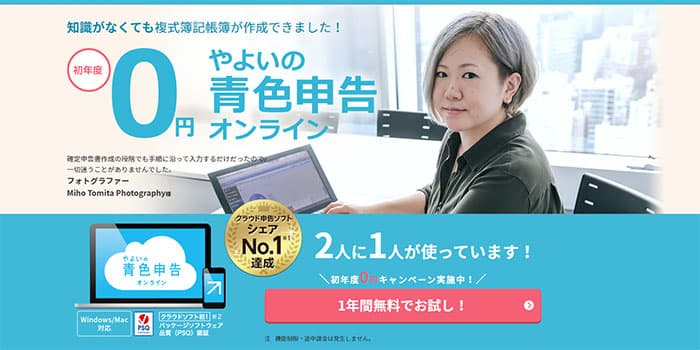

おすすめNo.3:弥生会計シリーズ

インストール型の会計ソフトしても有名な弥生会計です。

こちらも老舗のサービスだけあって確定申告等に必要な作業を簡単に行うことができます。

ただこちらはfreeeとは違って会計の知識がない人には勘定科目が選びにくいという印象です。

またサポートがホームページのQ&Aのみなので、ある程度、会計の知識やパソコンの知識がある人向きです。

それと見積もりや請求書発行が必要な場合、別ソフトが必要なためそうった業務が発生する人には少し面倒かもしれません。

ただ会計業務だけであれば価格は安いので、検討する価値は十分にあるでしょう。

1年間無料で使えますし、その後の料金も他と比べて安いです。

\ 初年度0円キャンペーン実施中 /

1年間無料で使えて、次年度も価格が安い

まとめ

個人事業主になると日々の業務に加えて経理も自分でやらなくてはなりません。

また少しでも節税して売り上げを確保するには、白色ではなく青色申告がいいですね。

よく確定申告前に焦って時間を取られている人を見ますが、なるべく手間を減らして効率よく会計業務するにはクラウド会計ソフトがおすすめです。

紹介したクラウド会計ソフトにはそれぞれ特徴がありますが、会計の知識がないならfreee、ある程度知っている人ならマネーフォワードクラウドか弥生が使いやすいと思います。

いずれも無料体験できますので、お試しで使ってみるといいでしょう。

会計は重要ですが、入力作業に時間を取られては本業がおろそかになっては本末転倒です。

ぜひ効率よく経理ができ、そしてお得に確定申告ができるクラウド会計を利用してみてください。

比較表に記載のプランは一番安いプランを記載しています。

| freee | マネーフォワード | 弥生会計 | |

| 料金 | 9,800円/年 | 11,760円/年 | 8,000円/年 |

| サポート | メール・チャット | メール・チャット | WebでQ&A集を見る |

| 機能 | 銀行連携 スマホアプリ ファイル保存(月5枚まで) 確定申告書作成 損益・現預金レポート 見積書 納品書 請求書 発注書 |

銀行連携 スマホアプリ 確定申告書作成 各種レポート 請求書 経費 給与 マイナンバー管理 |

銀行連携 スマホアプリ 確定申告書作成 各種レポート |

| 無料体験 | 30日間 | 1か月間 | 1年間 |

| おすすめの人 | コストを抑えたい、会計の知識がない人 | 一番機能が多い。他にない機能(給与管理など)を使いたい人 | メール・チャットサポートがないのでの会計やPCに詳しい人 |

| 公式サイト | freee |

マネーフォワードクラウド |

弥生の青色申告 |

起業したいけど何をしていいか分からない

自由な働き方ができるフリーランスに憧れている

このようなへ経験談を書いています。

わたしは30代後半から40代に差し掛かり、これからの働き方に明るい未来を見出せずにいました。

それで転職ではなく脱サラして起業する道を選んだのですが、たくさんの疑問や悩みを相談できる人が周りにいませんでした。

もし身近に話を聞いてくれる経験者がいたらどんなに心強く、そして遠回りをせずに済んだのだろうと思います。

そこで同じような悩みを抱えている人のため、自分の経験を活かせるnoteを書きました。